Estamos diante de mais uma excelente oportunidade de investimento para quem tem visão de longo-prazo e não se importa com a volatilidade: o setor de offshore drillers.

Offshore drillers engloba plataformas e equipamentos utilizados para perfuração de poços de petróleo e gás em alto-mar. Eles se dividem basicamente em:

- Jackups: Plataformas com pernas que se apoiam no fundo do mar, ideais para águas rasas;

- Semissubmersíveis: Plataformas flutuantes ancoradas, projetadas para operar em águas mais profundas, oferecendo maior estabilidade;

- Plataformas Fixas: Estruturas permanentes fixadas no leito marinho, utilizadas em locais com condições favoráveis e águas de profundidade média;

- FPSOs (Floating Production Storage and Offloading): Unidades flutuantes que realizam a produção, armazenamento e transferência de petróleo.

O mercado em geral projeta uma queda no uso global de petróleo, afirmando que atingiremos o pico do consumo em breve, apesar de não ser isso que estamos observando. Embora o consumo de petróleo tenha caído em 2020 devido à pandemia, ele já superou significativamente os níveis de 2019, levando a uma reavaliação das previsões iniciais de declínio. Agora, o “início do fim” do consumo de petróleo está previsto para 2030.

Sinceramente, não conseguimos identificar de onde tiraram essa data, mas, se tivéssemos que adivinhar, atribuiríamos a escolha ao fato de ser um número “redondo” e estar distante o suficiente para que ninguém se lembre em 2030 de uma previsão proferida em 2024.

O petróleo está presente em quase todo os aspectos da vida moderna, direta ou indiretamente, o que torna difícil imaginar um cenário de crescimento global, especialmente em regiões como Índia, China e África, sem um aumento no consumo de petróleo. Mesmo com as metas de neutralidade de carbono para 2050 — cuja viabilidade nos parece duvidosa — estudos indicam que a produção de petróleo precisaria cair para algo entre 50 e 80 milhões de barris por dia. Ainda assim, a demanda por petróleo não apenas deve se manter significativa em 2050, como também aumentar até lá.

A volatilidade do mercado de petróleo é notável. Em 2014, o preço superou os US$100/b, mas, no final de 2015, caiu para US$37/b. Houve uma recuperação, e os preços estavam acima dos US$70/b até o primeiro lockdown da Covid-19, que levou a uma queda para cerca de US$20/b. Atualmente o petróleo está sendo negociado entre US$65-70/b, que consideramos ser um preço justo para o longo-prazo. Obviamente, haverá oscilações, contudo o patamar de US$60-70/b justifica o investimento. Interessante notar que, devido à volatilidade do preço do petróleo, várias empresas petrolíferas estão reduzindo seu CAPEX. No entanto, vemos isso de forma positiva. A via de crescimento se dará no segmento offshore, e esse CAPEX precisará acontecer, de uma maneira ou de outra, e isso impactará positivamente as empresas no setor.

O sentimento do mercado nos favorece. O setor de offshore drillers entregou resultados pífios na última década, e várias empresas passaram por reestruturação ou faliram, alimentando a narrativa de que essas companhias desapareceriam. Contudo, hoje, muitas delas estão gerando caixa, distribuindo dividendos e operando sem dívida. Apreciamos especialmente quando existe essa discrepância entre a realidade e a narrativa predominante.

Além disso, o setor de offshore drillers possui um atrativo adicional: praticamente todos os campos de petróleo que estão sendo descobertos e desenvolvidos estão no mar. Assim, à medida em que as reservas terrestres se esgotam, é esperado que as descobertas offshore aumentem – o que é extremamente favorável para o setor.

No momento, nosso foco está nos segmentos de jackups e semissubmersíveis, principalmente. Isso porque, de acordo com nossa pesquisa, os astros estão alinhados para um bull market interessante, e já estamos nos posicionando para isso. O aspecto mais interessante é que esses setores não dependem de um preço de petróleo a US$100/barril para serem lucrativos.

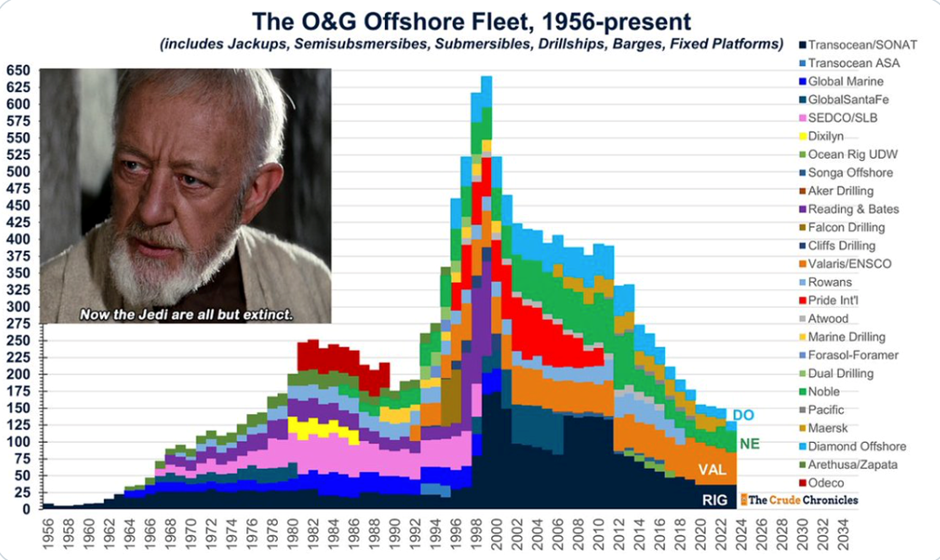

Gostamos ainda mais desse setor justamente por ele ser uma antítese ao movimento ESG predominante, o que naturalmente limita o fluxo de capital. Como céticos que somos, acreditamos que, uma vez que o setor comece a gerar lucros substanciais, as agências podem revisar suas classificações ESG, declarando que investir em óleo e gás “já é aceitável”. Devido à dificuldade dessas empresas em atrair capital novo, elas tendem a ser mais cautelosas na alocação de recursos. Além disso, a barreira de entrada é altíssima: poucos querem investir bilhões de dólares em um setor arriscado, com pouca atratividade de financiamento e malvisto pela ótica ESG. Isso pode levar a uma consolidação que deixará as empresas restantes com enorme poder de barganha, como ilustrado no gráfico abaixo.

Começaremos pelas jackups, que são plataformas projetadas para operar em águas rasas, com profundidade de até 400 pés, cerca de 120 metros. Em comparação com as plataformas para águas profundas, as jackups oferecem algumas vantagens, como um tempo de instalação mais curto e custos reduzidos. Atualmente, essas plataformas são responsáveis por aproximadamente 66% da produção de petróleo offshore, o que realça a sua importância.

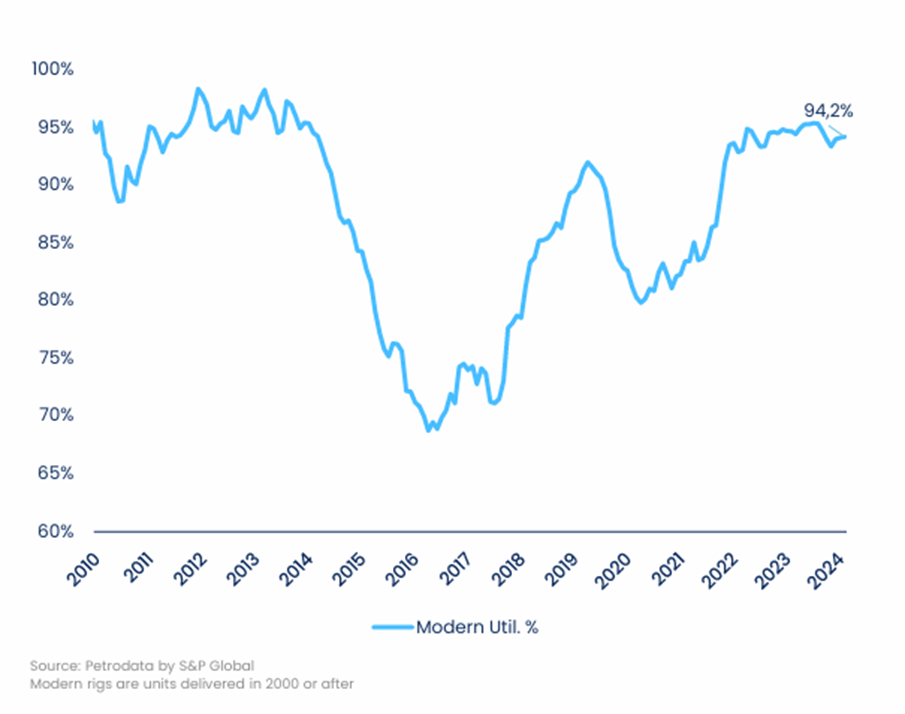

A taxa de utilização das jackup rigs está elevada, ultrapassando os 90%, conforme dados da Petrodata. A Clarksons realizou uma análise reveladora, indicando que as taxas diárias dessas plataformas podem superar os US$200 mil quando a utilização atinge 95% — um nível que estamos bem próximos de alcançar.

Podemos afirmar que os preços atuais das jackups estão aproximadamente no meio do ciclo, nem baixos demais, nem excessivamente altos. Esse patamar limita o incentivo para investimentos em novas plataformas e aumenta a pressão sobre as contratantes, que são as grandes petroleiras globais.

Esse cenário é muito similar ao que observamos com o urânio no início da década: os preços do metal estavam baixos, desestimulando a produção por parte das mineradoras. Ao mesmo tempo, os estoques de urânio (ou, neste caso, as jackups) foram sendo consumidos (contratados), o que aumentou gradualmente a pressão sobre as utilities (ou, no setor offshore, sobre as petroleiras). Eventualmente, essa pressão levou a um aumento expressivo no preço do urânio — uma dinâmica que pode se repetir com as jackups.

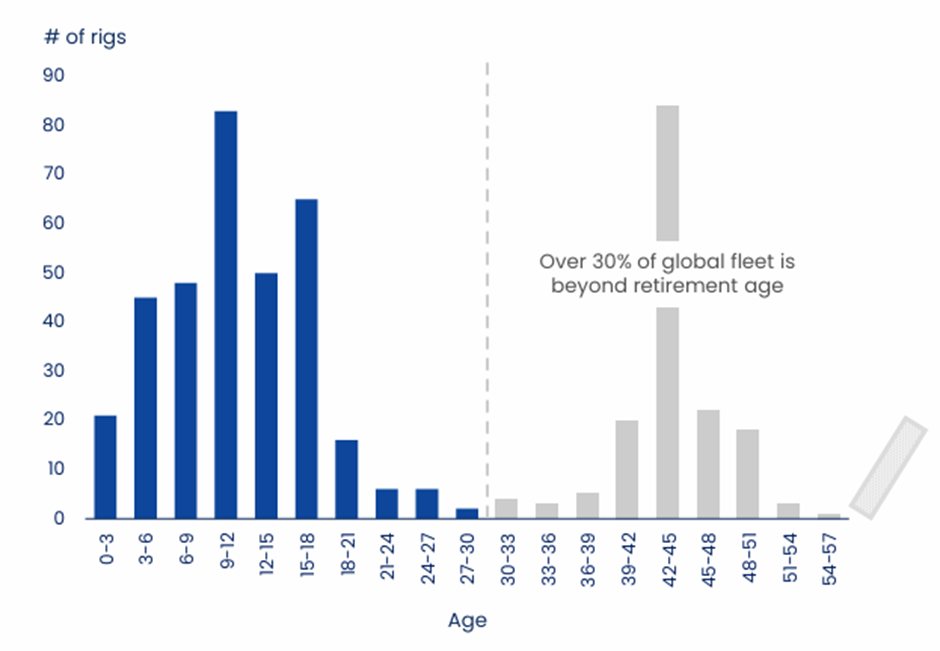

Mais ainda, dados da Petrodata sobre a idade da frota reforçam as perspectivas para no setor nos próximos anos, já que o número de jackups programados para aposentadoria é muito elevado, fato esse que, por si só, já deve impulsionar a taxa de utilização para mais de 95% com relativa facilidade.

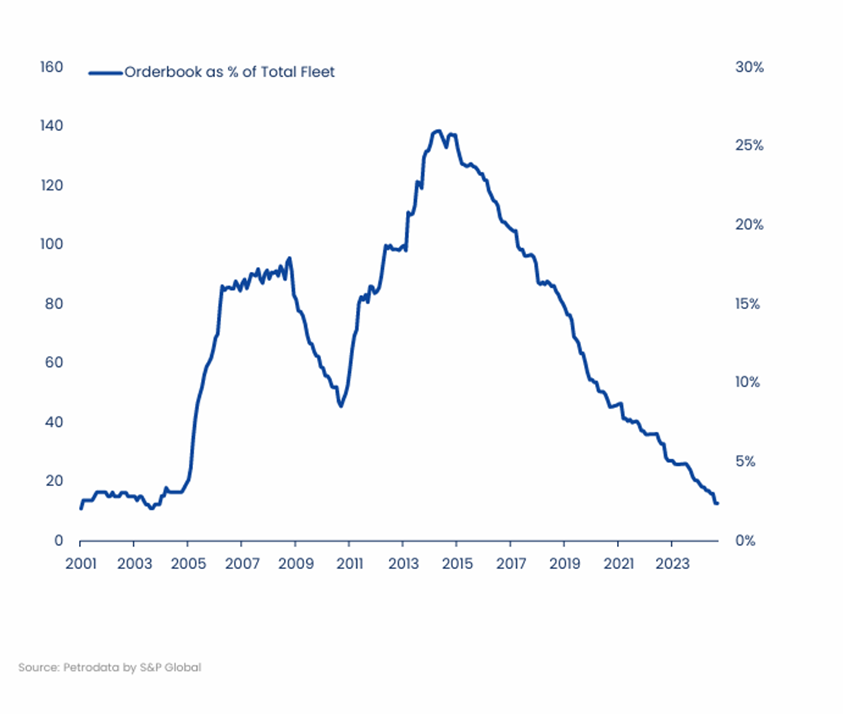

Em um segmento como esse, seria esperado que diversos operadores estivessem investindo na aquisição de novas rigs para substituir as antigas que poderão ser aposentadas em breve. Entretanto, não é isso que está acontecendo, como pode ser observado no gráfico abaixo:

Esse é um dos menores orderbooks da história, e os estaleiros estão com sua capacidade tomada até, pelo menos, 2027. Isso significa que novos jackups só poderiam estar operacionais a partir de 2028 – isso se os pedidos fossem feitos hoje. No entanto, como mencionamos, não é isso que está acontecendo.

Ademais, no último bull market, muitos estaleiros estavam competindo entre si, e aceitando pedidos de fabricação mediante apenas 5% de depósito. Hoje, com metade desses estaleiros fora do mercado – alguns foram adquiridos, enquanto outros faliram –, os remanescentes estão exigindo 50% de depósito para aceitar uma nova ordem de jackup.

Como cada jackup custa, em média, US$300 milhões e pelo menos metade desse valor deve ser financiado, fica complicado fechar a conta com uma taxa diária de “apenas” US$150 mil. Por isso, atualmente, nenhuma empresa está adquirindo jackups. Para que esse cenário mude, as taxas diárias precisariam ultrapassar os US$200 mil, com contratos sendo estendidos para 5 anos ou mais.

Aproximadamente um quarto de todas as reservas de petróleo estão localizadas em águas rasas, o que representa cerca de 450 bilhões de barris. Essa quantidade, por si só, seria suficiente para sustentar a produção global de petróleo por várias décadas.

Além do mais, operar em águas rasas é significativamente mais barato do que em águas profundas, como era de se imaginar. Um ponto pouco notado atualmente é que a produção de petróleo em águas rasas consome muito menos energia por barril, tornando-a menos poluente (mais “verde”) em comparação com a produção em águas profundas. Embora isso ainda não esteja em foco, é provável que, eventualmente, essa vantagem receba mais atenção.

Após discutirmos as jackups, vale abordar as plataformas que operam em águas profundas, conhecidas como UDW (Ultra Deep Water), que também consideramos atraentes.

As plataformas UDW são projetadas para exploração e produção de petróleo em profundidades de até 3.000 metros. Extremamente tecnológicas, essas unidades enfrentam condições operacionais mais extremas, como grandes ondas, correntes fortes e tempestades, exigindo soluções avançadas para garantir segurança e eficiência.

A utilização das plataformas UDW ainda está relativamente baixa, pois muitas unidades novas entraram em operação recentemente. Elas ficaram “de molho,” aguardando taxas diárias mais atraentes e contratos de maior duração. Com a chegada desses melhores termos, essas plataformas foram gradualmente ativadas, o que, paradoxalmente, reduziu a taxa geral de utilização.

Apesar desse cenário, conversas com profissionais do setor indicam uma forte retomada projetada para 2026, com um crescimento estimado de 6% ao ano até lá. Contratos mais longos e favoráveis já estão sendo discutidos e podemos esperar novidades positivas em breve.

Desde 2021, as embarcações 7G cresceram de 37 para 53, enquanto as taxas de fretes permaneceram fortes. Esse é um sinal extremamente positivo, indicando que o mercado conseguiu absorver o aumento das plataformas sem impactar negativamente o preço. Agora, existem menos embarcações disponíveis para entrar em operação, caso a demanda aumente. Já a frota 6G manteve-se estável, com 30 embarcações.

A utilização da frota 7G está agora em 90%, enquanto a 6G opera a 85%. Os fretes caíram recentemente devido à transição de contratos longos para contratos de curta duração, alguns atrasos em desenvolvimento de campos petrolíferos e maior oferta de embarcações. Não obstante, como são embarcações modernas e tecnologicamente avançadas, elas são difíceis de substituir e, portanto, mantêm um forte poder de barganha. Em algumas regiões onde a extração de petróleo é mais complexa, é essencial contar com maquinário de última geração.

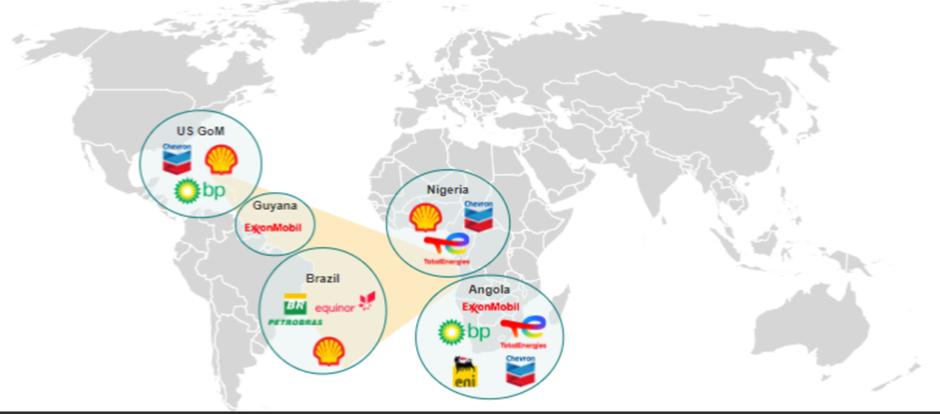

O chamado “triângulo dourado” do mercado, que abrange Golfo do México, América do Sul e África Ocidental, é uma região estratégica que atrai essas plataformas avançadas.

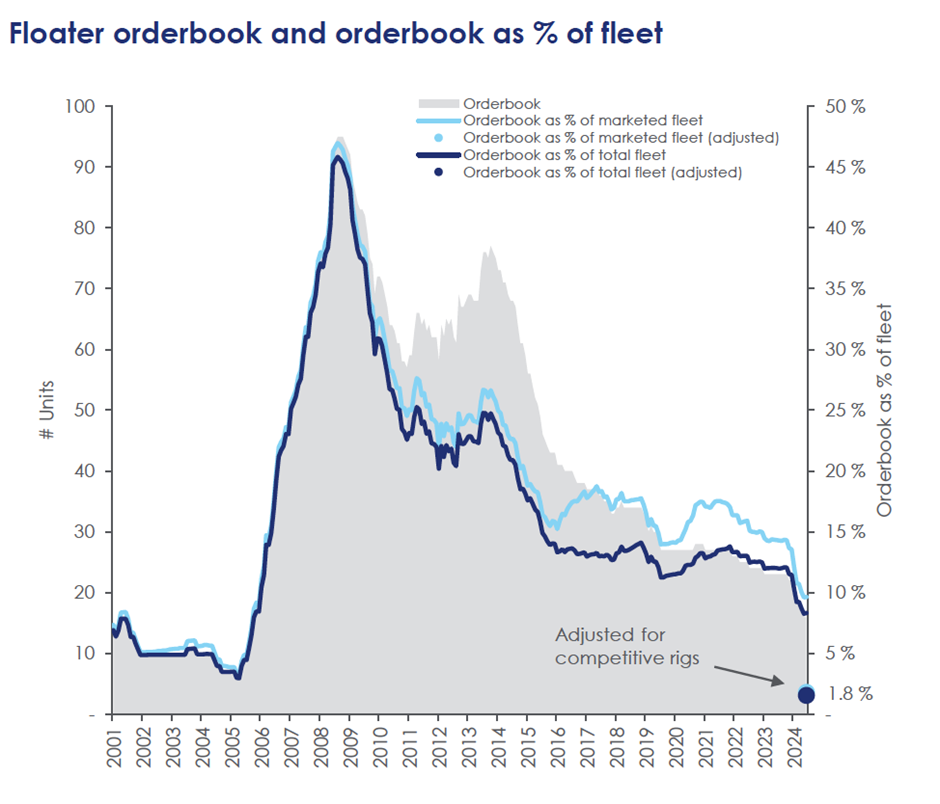

O orderbook para essas plataformas também está em um nível historicamente baixo, menor que 10% se considerarmos o mercado em geral, ou apenas 1,8% se considerarmos exclusivamente as plataformas competitivas.

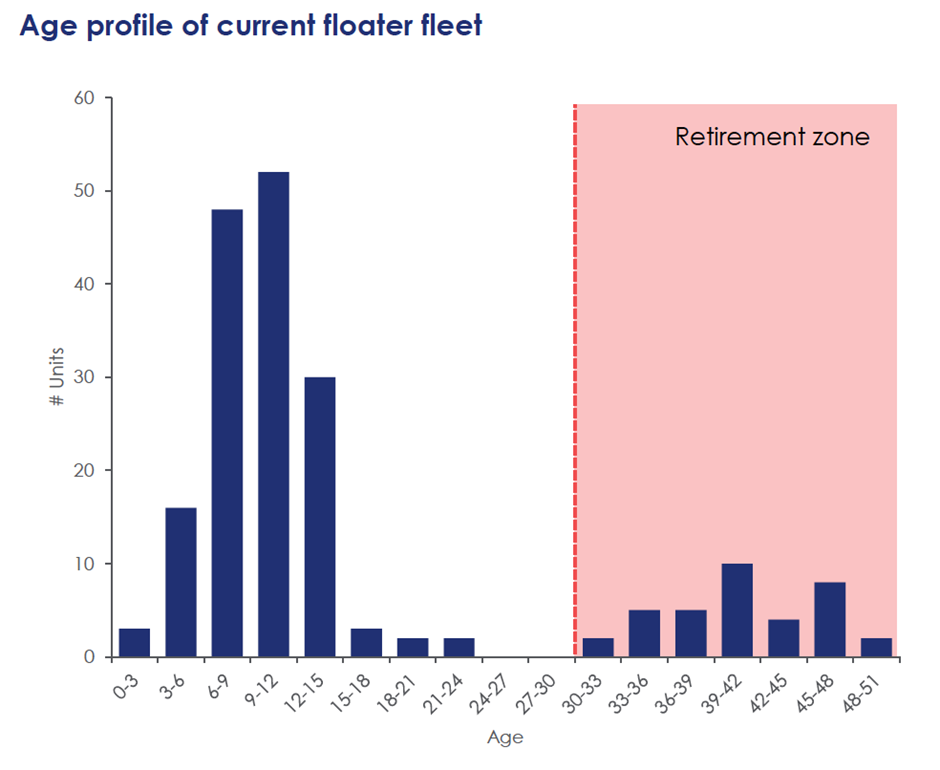

Identificamos 14 potenciais candidatos à aposentadoria, o que deve intensificar ainda mais o “aperto” nesse mercado. Esse grupo inclui 4 plataformas da Transocean, 3 da Diamond Offshore, 2 da Seadrill, 2 da Valaris e 3 de outras empresas. Embora a frota atual seja relativamente nova, a demanda por novas plataformas aumentará nos próximos anos, como evidenciado no gráfico abaixo.

Como mencionamos no início, o setor apresenta características que o tornam altamente atrativo para investimentos:

- Valorização dos ativos: as empresas estão sendo negociadas a uma fração do valor dos seus ativos, o que nos confere uma excelente margem de segurança.

- Desempenho financeiro: observa-se crescimento nos lucros, geração positiva de caixa, pagamento de dividendos e diminuição ou eliminação de dívidas. Algumas empresas, inclusive, possuem posição de caixa líquida (net cash).

- Baixo orderbook: o número de novas encomendas de plataformas está em níveis historicamente baixos, indicando oferta limitada no futuro próximo.

- Aumento das taxas de fretes: as taxas diárias de frete estão em bons patamares e apresentam tendência de alta, refletindo a crescente demanda por serviços.

- Potencial para fusões e aquisições (M&A): Há oportunidades para consolidação no setor, o que pode reduzir a concorrência e fortalecer as empresas remanescentes.

- Escassez de investimentos externos: O setor não tem atraído novos investimentos significativos, o que pode beneficiar os players atuais ao limitar a entrada de novos concorrentes.

Para investidores que, como nós, têm paciência, tolerância à volatilidade e apetite para retornos muito acima da média, esse setor se mostra bem convidativo.

Há cerca de 5 anos, destacamos o urânio como uma grande oportunidade que estava diante de nós. Quem ouviu nossa opinião, mas resolveu fazer por conta própria, investindo por meio de ETFs, se deu bem, com a maior e mais famosa ETF subindo quase 150% no período. No entanto, preferimos ir além, aprofundar as análises e selecionar as melhores empresas individualmente – e acreditamos fazer isso com eficácia. Prova disso é que nosso fundo, nesse mesmo período, apresentou um retorno superior a 600% em dólar.

Há cerca de dois anos, destacamos a cannabis nos EUA como uma grande oportunidade. Dessa vez, os investidores que resolveram seguir nossa opinião, mas fizeram por conta própria se deram mal, com a principal ETF do setor, a MSOS, registrando uma queda de quase 70% no período, enquanto nosso fundo está em alta.

Há pouco mais de seis meses, destacamos os metais do grupo da platina (PGMs) como mais uma oportunidade assimétrica promissora e, assim como no caso do urânio e da cannabis, acreditamos ter realizado investimentos bem selecionados que deverão se apreciar com o passar do tempo – e, de fato, já estão bem acima do nosso ponto de entrada.

Mencionamos esses exemplos para reforçar que, assim como nas oportunidades com urânio, cannabis e PGMs, é fundamental conhecer bem o setor e realizar uma análise aprofundada para selecionar as empresas com maior potencial e menor risco. Investir exige seriedade e não deve ser feito de maneira aleatória. A compreensão detalhada das dinâmicas do setor permite identificar as melhores oportunidades, maximizando os retornos e minimizando os riscos.

ETFs são acessíveis e constituem uma maneira simples e prática de se obter exposição a alguns setores, contudo isso não significa que sejam boas. Elas são baratas por um motivo: não há análise, compra-se de tudo, o joio e o trigo – mas, em alguns casos, principalmente, o joio. Às vezes, economizar alguns basis points pode custar caro, muito caro. Seria análogo a levar um caminhão Scania para ser consertado em uma oficina de bicicletas – o custo será muito menor, mas será que o trabalho terá a mesma qualidade?

Para quem se interessar por esse setor – lembrando que ele não é para todos –, vale a pena gastar sola de sapato, visitar empresas, conversar com os empresários do setor, management, empregados, consultores, analistas e todos os envolvidos para se obter uma visão abrangente da conjuntura. Depois disso, é fundamental se debruçar sobre os números e analisá-los meticulosamente. Nem todas as empresas possuem um balanço pristino, e essa análise minuciosa é essencial para separar as melhores oportunidades das demais.

Disclaimer

Este texto foi elaborado pelo autor e tem como objetivo exclusivo fornecer informações gerais e compartilhar perspectivas de mercado e estratégias. As informações contidas neste texto não devem, em hipótese alguma, ser interpretadas como uma recomendação de investimento, aconselhamento financeiro, oferta ou solicitação para a compra ou venda de quaisquer valores mobiliários, produtos financeiros ou serviços.

As opiniões aqui expressas são exclusivamente do autor e refletem suas análises e interpretações pessoais, podendo ser alteradas sem aviso. É altamente recomendável que os investidores consultem seus próprios assessores financeiros e realizem suas próprias investigações independentes antes de tomar qualquer decisão de investimento. Lembramos que o desempenho passado não é garantia de resultados futuros e que todos os investimentos acarretam riscos, incluindo a potencial perda do capital investido. Adicionalmente, o autor pode ter ou negociar, em benefício próprio ou em nome de fundos sob sua gestão, os ativos financeiros mencionados neste texto. Ao receber esta comunicação, o destinatário reconhece e concorda que não deve se basear exclusivamente nas informações aqui contidas para a tomada de decisões de investimento.